A tributação está no centro dos debates políticos e econômicos, por conta de medidas adotadas por todos os entes federados que visam ao aumento da arrecadação tributária, cuja causa imediata é a crise econômica e a redução drástica das receitas públicas correntes. Essa sanha arrecadatória gera intensa repulsa da sociedade que, de forma natural, condena o sistema tributário brasileiro, sobrando críticas até mesmo aos tributaristas.

Contudo, respeitadas as garantias tributárias – em especial a estrita legalidade, anterioridade, capacidade contributiva e a vedação ao confisco – as decisões políticas de criar ou aumentar tributos não encontrarão remédios eficazes no direito tributário.

A ineficiência e malversação na aplicação dos recursos arrecadados são as principais causas da incapacidade dos entes públicos cumprirem suas funções. Paga-se muito, mas o retorno é frustrante, sendo que possíveis correções desta anomalia poderiam ser encontradas nos campos Constitucional, Eleitoral, Financeiro e Administrativo – não no Tributário.

Todavia, se este “mal” não pode ser atribuído ao Direito Tributário, os tributaristas estão, por ação ou omissão, longe de serem inocentes. Em um campo em que a rígida sistematização das normas deveria ser observada, o “sistema” tributário vê-se comprometido e mesmo a mais simples análise jurídico-tributária exige a compatibilização de atos normativos esparsos e conflitantes. A insegurança jurídica é a regra.

Nesse contexto, o ICMS atingiu o estado da arte do caos tributário brasileiro. Trata-se de tributo complexo por essência, por recair sobre o valor adicionado em cada etapa da circulação econômica, o que no Brasil foi traduzido pela sistemática do creditamento do ICMS recolhido nas etapas anteriores. Por isso, ao atribuir-se a competência tributária aos estados, seria imprescindível estabelecer as balizas para garantir unicidade e coerência, preservando a segurança jurídica.

Não é o que acontece, sendo que as janelas de oportunidade que surgiram para uma Reforma Tributária nos últimos 20 anos foram perdidas. Com o agravamento da crise política, a verdade é que o Brasil está paralisado e não há perspectiva de que as condições políticas e econômicas necessárias para modificações estruturais sejam implementadas antes de 2020. Na prática, o país tem 27 diferentes “ICMSs”, pela disparidade das legislações, sem contar as regras especiais para as operações interestaduais, decorrentes de Convênios CONFAZ implementados ou não por cada estado.

Uma questão que merece ser discutida e que poderia reduzir a insegurança seria a alteração das atribuições e regras para deliberações do Conselho Nacional de Política Fazendária. Na forma como o CONFAZ está organizado, suas decisões dependem da aderência dos estados, o que torna inócua a tentativa de unificação, sem esquecer da exigência de unanimidade em relação à concessão ou convalidação e benefícios fiscais.

Infelizmente, qualquer modificação do Conselho não poderia ser implementada sem o prévio e amplo resgate dos valores primordiais para um bom sistema tributário. O que se observa atualmente é que o desrespeito ao contribuinte permeia todas as esferas Legislativas e Executivas e o único objetivo buscado é a arrecadação.

Prova disso é a edição da Emenda Constitucional 87/2015, editada a pretexto de equilibrar repartição da tributação nas operações sujeitas a ICMS, em que o adquirente consumidor final, não contribuinte do imposto, não comparece fisicamente ao estabelecimento do vendedor (comércio eletrônico), regulamentada pelo Convênio CONFAZ 93/2015.

Nos termos da nova sistemática, gradualmente será adotado regime similar às operações interestaduais entre contribuintes do ICMS em que o destinatário seja consumidor final, nas quais incidem a alíquota interestadual recolhida ao estado de origem e o diferencial de alíquota ao estado de destino (calculado pela diferença entre a alíquota interna no destino e a interestadual).

Ocorre que a responsabilidade pelo recolhimento do diferencial foi atribuída ao remetente por meio de guia própria, de acordo com a legislação do estado de destino, na saída dos bens em cada operação. Com isso, seria necessário controlar o pagamento e cada operação, além de impor ao remetente a manutenção de inscrições auxiliares nos estados para os quais sejam realizadas vendas. Mais grave que isso, pretendeu-se aplicar o novo regime às microempresas e empresas de pequeno porte tributadas pelo SIMPLES NACIONAL, que ao realizarem operações interestaduais estariam obrigadas ao recolhimento de ICMS ao estado de destino.

Contudo, a Constituição Federal, art. 146, e a Lei Complementar 123/2006 asseguram o tratamento simplificado, com tributação unificada e obrigações acessórias específicas, sendo que a imposição do diferencial de alíquota do ICMS representa a burla da sistemática assegurada por normas hierarquicamente superiores.

No Paraná, a situação é ainda pior. Nos termos do Decreto nº442/2015, para os contribuintes paranaenses incluídos no SIMPLES NACIONAL, passou-se a exigir recolhimento antecipado do diferencial de ICMS sobre bens importados adquiridos em outros estados, mesmo que destinados à industrialização ou comercialização. O resultado é o aumento significativo da carga tributária de empresas que deveriam ter tratamento favorecido, pois o tributo adicional recolhido não pode ser recuperado por meio de creditamento.

Felizmente, há alguma esperança. Por meio da Ação Direta de Inconstitucionalidade (ADI) nº 5464, proposta pelo OAB Federal, foi obtida liminar suspendendo a aplicação do Convênio CONFAZ 93/2015 às empresas incluídas no SIMPLES NACIONAL, evitando a concretização dos prejuízos. Em relação à situação específica do Paraná, a OAB também está atuando para expurgar a cobrança por meio da ADI nº5425, em que o pedido de liminar aguarda análise.

Em conclusão, infelizmente, o diagnóstico acerca do “sistema” tributário brasileiro é preocupante. Não há observância à necessária coordenação e simplificação das normas sobre as obrigações tributárias principais e acessórias, o que viola os princípios da segurança jurídica e razoabilidade que devem pautar a ação estatal.

O ICMS provavelmente é o imposto em que estes vícios estruturais são mais evidentes, não havendo expectativa de que a tão necessária Reforma Tributária possa ocorrer no prazo que a sociedade espera. A autuação do CONFAZ poderia ser revista, para criar mecanismos que unifiquem, ao menos em termos gerais, o ICMS e reduzam os conflitos entre os estados. Entretanto, qualquer iniciativa nesse sentido depende de uma profunda discussão sobre os objetivos e valores que a sociedade brasileira pretende ver refletidos em sua tributação que, seguramente, não são aqueles que têm norteado a atuação de nossos representantes.

** Barbara das Neves é advogada na Andersen Ballão Advocacia. Formada pela Faculdade de Direito de Curitiba – UNICURITIBA e Bacharel em Ciências Contábeis pela Universidade Federal do Paraná – UFPR. Possui Especialização em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários – IBET. Contato: barbara.neves@andersenballao.com.br

** Marcelo Diniz Barbosa é advogado e sócio da Andersen Ballão Advocacia. Bacharel em Direito pela Universidade Federal do Paraná – UFPR. Possui LLM em Direito Empresarial – Estação Business School. Contato: diniz@andersenballao.com.br

-

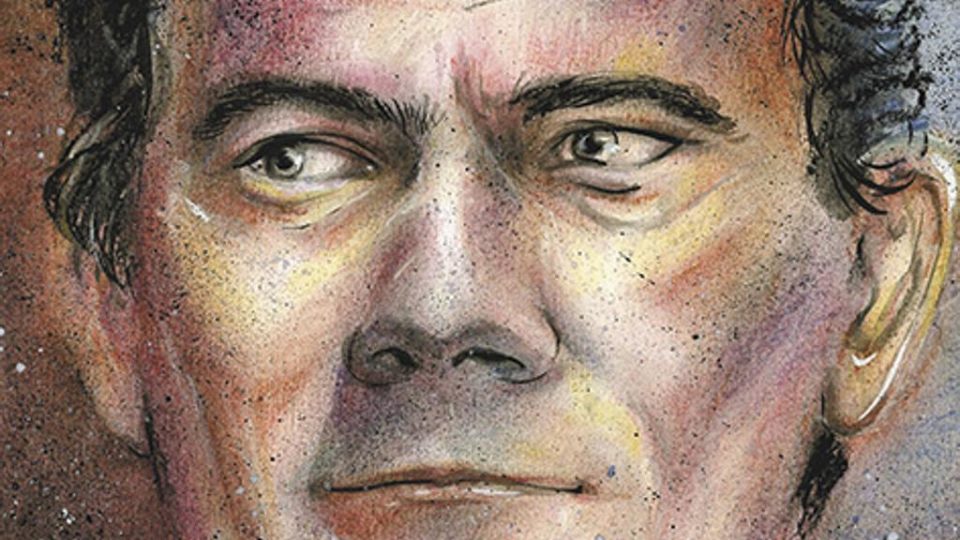

Mais de 400 atingidos: entenda a dimensão do relatório com as decisões sigilosas de Moraes

-

Leia o relatório completo da Câmara dos EUA que acusa Moraes de censurar direita no X

-

Revelações de Musk: as vozes caladas por Alexandre de Moraes; acompanhe o Sem Rodeios

-

Em jogo ousado, Lula blinda ministros do PT e limita espaços do Centrão no governo

Deixe sua opinião